Wat kunt u fiscaal dit jaar nog regelen? Zijn er belangrijke aandachtspunten waarop u moet anticiperen? Op welke zaken moet u zich voorbereiden op het nieuwe jaar?

In de Special Eindejaarstips hebben wij zo veel mogelijk rekening gehouden met de plannen van het kabinet voor volgend jaar. Daarnaast hebben we ook enkele tips rondom coronamaatregelen opgenomen.

Een aantal van de plannen van het kabinet is nog niet definitief. Deze moeten nog door de Tweede en Eerste Kamer worden goedgekeurd. Welke dat zijn, kunnen wij u uiteraard vertellen. In overleg bekijken we of het verstandig is wel of geen stappen te zetten.

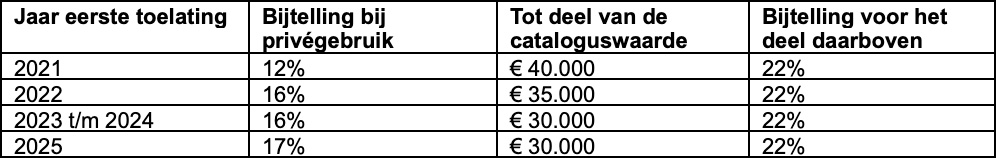

Het percentage aan bijtelling voor de auto van de zaak geldt gedurende een termijn van maximaal 60 maanden. Daarna is het dan geldende percentage van toepassing. Heeft u een elektrische auto van de zaak die in 2017 op kenteken is gezet, houd er dan rekening mee dat de lage bijtelling van 4% over de hele cataloguswaarde in 2022 verloopt. Vanaf dat moment geldt voor die auto een bijtelling van 16% tot een cataloguswaarde van € 35.000.

Krijgt de auto een (fors) hogere bijtelling, dan is het wellicht voordeliger deze in privé te gaan rijden. Deze optie bestaat voor dga’s en overige werknemers, maar in beginsel niet voor de ondernemer in de inkomstenbelasting. Indien u ondernemer bent in de inkomstenbelasting, moet u namelijk een bijzondere reden hebben om de auto voortaan tot het privévermogen te rekenen. Bij overname van de auto in privé vervalt de bijtelling, moeten alle autokosten privé betaald worden en kan voor zakelijke kilometers, inclusief woon-werkverkeer, een belastingvrije vergoeding van € 0,19/km worden gegeven.

Wordt de bijtelling voor u in 2022 fors hoger, dan kunt u ook overwegen de auto vanaf 1 januari 2022 aantoonbaar nog maximaal 500 kilometer privé te gebruiken en zo de bijtelling voorkomen.

Als u van plan bent binnenkort een elektrische auto aan te schaffen, is het raadzaam dit nog voor het einde van 2021 te doen. De reden is dat de bijtelling bij privégebruik van zakelijke elektrische auto’s het komende jaar gaat stijgen. Bovendien wordt deze hogere bijtelling het komende jaar berekend over een lagere maximale cataloguswaarde. Boven dit maximum betaalt u over het meerdere belasting over de gewone bijtelling van 22%. U kunt dit dus nog vijf jaar lang voorkomen door nog in 2021 een nieuwe elektrische auto aan te schaffen. Vanaf 2026 wordt de elektrische auto hetzelfde belast als een normale auto, dus 22% bijtelling over de gehele cataloguswaarde:

De lage bijtelling geldt voor een periode van 60 maanden vanaf de datum van eerste toelating.

Overweeg om de auto over te brengen naar privé en zakelijke kilometers te declareren tegen € 0,19/km. Indien u ondernemer bent in de inkomstenbelasting, moet u wel een bijzondere reden hebben om de auto voortaan tot het privévermogen te rekenen.

Wordt de bijtelling voor u in 2022 fors hoger, dan kunt u ook overwegen de auto vanaf 1 januari 2022 aantoonbaar nog maximaal 500 kilometer privé te gebruiken en zo de bijtelling voorkomen.

Particulieren die een elektrische auto aanschaffen, kunnen hiervoor subsidie krijgen. De subsidie bedraagt in 2022 € 3.350 voor nieuwe elektrische auto’s en € 2.000 voor occasions. Voor de subsidie geldt wel een aantal voorwaarden. Zo moet de catalogusprijs van de auto liggen tussen € 12.000 en € 45.000 en moet de actieradius minstens 120 kilometer zijn.

De subsidie is alleen bestemd voor particulieren, wat betekent dat de auto niet tot het ondernemingsvermogen mag behoren. Ondernemers kunnen de subsidie dus alleen krijgen als ze de auto in privé aanschaffen. In dat geval kan men voor zakelijke kilometers € 0,19/km ten laste van de winst brengen.

De subsidie kan online worden aangevraagd bij de Rijksdienst voor ondernemend Nederland (www.rvo.nl). Dit kan pas nadat u de koop- of leaseovereenkomst heeft gesloten. U kunt de subsidie alleen verkrijgen indien de elektrische auto bij een erkend bedrijf wordt aangeschaft. Dit om fraude bij handel tussen particulieren te voorkomen.

De subsidie voor elektrische auto’s voor 2021 is al niet meer beschikbaar. Gelet op de populariteit van de regeling, is het raadzaam volgend jaar de subsidie op een nieuwe elektrische auto zo snel mogelijk in januari 2022 aan te vragen. De subsidie op een gebruikte elektrische auto is minder populair, maar was in 2021 ook in augustus al niet meer beschikbaar. Wacht ook met het aanvragen van een subsidie voor een gebruikte elektrische auto dus niet te lang.

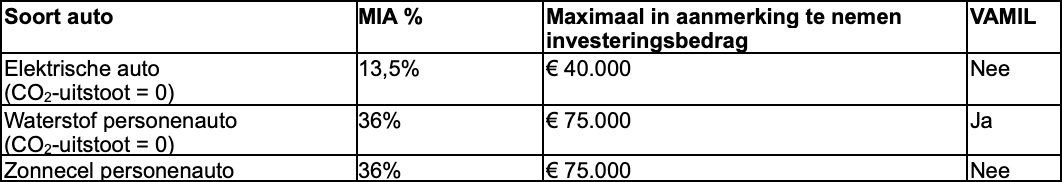

Schaft u nog in 2021 een milieuvriendelijke auto aan, dan komt u mogelijk in aanmerking voor de milieu-investeringsaftrek (MIA). De MIA geldt voor elektrische auto’s, voor waterstofpersonenauto’s en voor zonnecelpersonenauto’s met een CO2-uitstoot van 0 gr/km. Voor waterstofpersonenauto’s geldt ook de VAMIL (willekeurige afschrijving van 75% van de aanschaffingskosten). Er gelden verschillende aftrekpercentages en er zijn maxima gesteld aan de in aanmerking te nemen investeringsbedragen.

In 2021 kunt u voor maximaal 10 elektrische auto’s in aanmerking komen voor de MIA.

De percentages van de MIA worden in 2022 verhoogd naar 27%, 36% en 45%. Het is echter nog niet bekend of de MIA en VAMIL ook in 2022 gaan gelden voor de milieuvriendelijke auto en welk percentage dan gaat gelden, omdat de nieuwe milieulijsten voor de MIA 2022 pas eind 2021 bekend worden gemaakt.

Ook voor de oplaadpaal van de elektrische auto op eigen terrein en voor eigen gebruik geldt in 2021 nog de MIA. Het aftrekpercentage voor de oplaadpaal bedraagt 36%. Daarnaast mag op deze laadpaal voor 75% willekeurig afgeschreven worden (VAMIL). Laadpalen waarvan de investeringskosten minder dan € 2.500 bedragen, komen niet in aanmerking voor de MIA/VAMIL, tenzij deze samen met de elektrische auto worden aangemeld.

Om in aanmerking te komen voor de MIA en VAMIL, moet u uw investering binnen drie maanden nadat u de investeringsverplichting bent aangegaan, melden bij rvo.nl. Bent u te laat, dan komt u niet meer in aanmerking voor de aftrek!

Heeft u vragen? Neem contact op met uw relatiebeheerder, of bel naar 088-2555 655

Terug naar nieuwsoverzicht